产量占比可观2010年以来,我国烯烃原料路线多元化发展势头迅猛,煤制烯烃、甲醇制烯烃、丙烷脱氢制丙烯等相继实现产业化。

煤制烯烃技术路线包括直接法和间接法,其中直接法路线仍处于单管试验阶段,距离工业化仍有距离;间接法路线为煤经甲醇制烯烃路线,核心工艺为甲醇制烯烃单元,经国内多个商业化项目运行证明是成熟可靠的烯烃生产路线,在未来较长时期内仍将是煤制烯烃的关键路径。

截至2015年年底,国内已建成投产煤制烯烃装置8套,总生产能力约458万吨,产量约398万吨,详见表1;建成甲醇制烯烃装置15套,总生产能力约404万吨,产量约250万吨。煤/甲醇制烯烃生产能力占国内烯烃总能力的16.9%,产量占烯烃总产量的15.1%,煤/甲醇制烯烃已成为我国烯烃工业的重要组成部分。

烯烃供需缺口仍存

1.乙烯

2015年,我国乙烯产能2154万吨,产量1999万吨,净进口量152万吨,表观消费量2150万吨。除乙烯单体外,我国每年还大量进口聚乙烯、乙二醇、苯乙烯等乙烯下游衍生物,2015年我国乙烯当量消费量高达4030万吨,当量自给率仅49.6%。

从供应缺口看,目前国内乙烯当量缺口以聚乙烯(含EVA树脂)和乙二醇为主,其中进口聚乙烯占据国内聚乙烯专用料市场主导地位,主要为满足沿海经济发达地区高端用户需求;乙二醇主要用于华东沿海地区的聚酯行业。

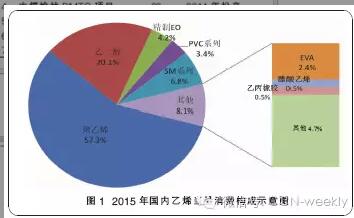

国内乙烯下游消费以聚乙烯、乙二醇、环氧乙烷、苯乙烯为主,2015年聚乙烯占乙烯当量消费量的57.3%,环氧乙烷/乙二醇占24.3%;此外,由于我国资源禀赋特征,聚氯乙烯和醋酸乙烯产业以依托煤炭资源的电石法为主,消耗乙烯比例较小,仅占3.9%。详见图1。

2.丙烯

2015年我国丙烯产能约2959万吨,产量约2310万吨,净进口量277.1万吨,表观消费量2587.1万吨,表观自给率89.3%。除丙烯单体外,国内每年还大量进口丙烯下游衍生物如聚丙烯、丙烯腈、丁辛醇、苯酚丙酮、环氧丙烷、乙丙橡胶等,2015年国内丙烯当量消费量约3180万吨,当量自给率72.6%。

从供应缺口看,目前国内丙烯当量缺口以聚丙烯、丙烯腈为主,其中进口聚丙烯占据国内聚丙烯专用料市场主导地位,主要为满足沿海经济发达地区高端用户需求。

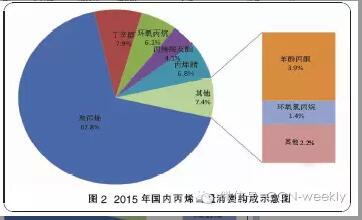

国内丙烯下游消费以聚丙烯、环氧丙烷、丁辛醇、丙烯酸及酯、丙烯腈为主。2015年国内丙烯当量消费结构为聚乙烯占67.8%,丁辛醇占7.9%,丙烯腈占6.8%,环氧丙烷占6.4%,丙烯酸及酯占4.1%,其他下游产品占7.4%。详见图2。

未来,我国乙烯产业仍处于快速发展阶段,一批新建和扩建烯烃项目正在实施之中,或是正在开展前期工作,预计到2025年国内乙烯产能将达到4000万吨,而根据对乙烯下游产业发展的预测,届时国内乙烯当量需求量将增长到5430万吨左右,当量自给率提高到70%,但市场缺口仍然高达1630万吨。详见表2。

未来几年,我国将迎来新原料/工艺路线丙烯产能的大规模集中释放,对国内丙烯下游产业的发展将形成有力的原料支撑,下游产业也将迎来一个新的发展高峰期。预计到2025年国内丙烯产能将达到5000万吨,而根据对丙烯下游产业发展的预测,届时国内丙烯当量需求量将增长到4650万吨左右,当量自给率提高到91.4%,但仍有400万吨左右的市场缺口。详见表3。

三大问题困扰行业发展

1.同质化竞争日趋严重

目前,我国已建、在建和拟建煤制烯烃项目基本位于中西部煤炭资源集中地,乙丙烯下游加工方案基本定位为聚乙烯和聚丙烯树脂,且大多数聚乙烯、聚丙烯集中在少数几个通用料或中低端专用料牌号上,高端专用料牌号基本空白,产品同质化现象十分严重。

虽然未来国内聚丙烯、聚乙烯产品依然存在较大供需缺口,但市场供需格局已经由“数量绝对短缺”转变为“结构性短缺”,特别是在以中东为代表的低成本产品冲击下,国内低端通用料及部分中低端专用料产品已有过剩趋势,市场竞争加剧。

未来,如果煤制烯烃项目不从高端化、差异化上解决同质化问题,很快就会出现产能过剩、无序竞争的局面。

2.低油价下成本优势不再

国内煤制烯烃项目商业化运营情况表明,项目建设的主要风险在于建设期的投融资风险,一旦项目建成并顺利投入商业化运行,风险基本释放,项目基本能经受住低油价的考验,在国际原油40~45美元/桶情形下,仍能实现盈亏平衡;但与传统蒸汽裂解制乙烯行业相比已不具备成本竞争优势,盈利能力显著下滑。详见图3。

1.同质化竞争日趋严重

目前,我国已建、在建和拟建煤制烯烃项目基本位于中西部煤炭资源集中地,乙丙烯下游加工方案基本定位为聚乙烯和聚丙烯树脂,且大多数聚乙烯、聚丙烯集中在少数几个通用料或中低端专用料牌号上,高端专用料牌号基本空白,产品同质化现象十分严重。

虽然未来国内聚丙烯、聚乙烯产品依然存在较大供需缺口,但市场供需格局已经由“数量绝对短缺”转变为“结构性短缺”,特别是在以中东为代表的低成本产品冲击下,国内低端通用料及部分中低端专用料产品已有过剩趋势,市场竞争加剧。

未来,如果煤制烯烃项目不从高端化、差异化上解决同质化问题,很快就会出现产能过剩、无序竞争的局面。

2.低油价下成本优势不再

国内煤制烯烃项目商业化运营情况表明,项目建设的主要风险在于建设期的投融资风险,一旦项目建成并顺利投入商业化运行,风险基本释放,项目基本能经受住低油价的考验,在国际原油40~45美元/桶情形下,仍能实现盈亏平衡;但与传统蒸汽裂解制乙烯行业相比已不具备成本竞争优势,盈利能力显著下滑。详见图3。

3.国外低成本产品冲击

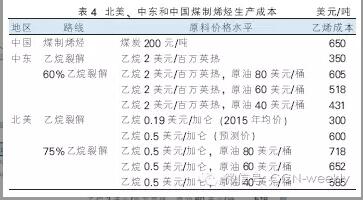

近年来,中东和北美地区乙烷裂解乙烯产业迅速发展,使得中东和北美乙烯产品在全球乙烯市场中有较强的成本竞争力。 煤制烯烃和中东、北美地区乙烯生产成本情况见表4。

近年来,中东和北美地区乙烷裂解乙烯产业迅速发展,使得中东和北美乙烯产品在全球乙烯市场中有较强的成本竞争力。 煤制烯烃和中东、北美地区乙烯生产成本情况见表4。

按目前价格,美国页岩气副产乙烷制乙烯的成本仅为300美元/吨,中东乙烷裂解制乙烯生产成本仅为350美元/吨,只相当于我国煤制烯烃成本的45%~50%,具有很强的成本竞争优势。

即使未来中东地区乙烷在裂解原料中的比例可能下降,按照60%乙烷+40%化工轻油计,在原油价格80美元/桶情形下,其乙烯生产成本也仅为605美元/吨。北美按75%乙烷+25%化工轻油计,在原油价格60美元/桶情形下,其乙烯生产成本为652美元,与中国煤制烯烃生产成本相当。

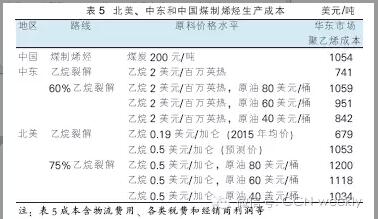

聚乙烯是乙烯下游最大宗品种,且固体易于运输,是美国和中东地区乙烯进入中国市场的最主要载体。煤制聚烯烃和中东、北美地区聚乙烯产品在中国华东市场的成本竞争情况估算见表5。

即使未来中东地区乙烷在裂解原料中的比例可能下降,按照60%乙烷+40%化工轻油计,在原油价格80美元/桶情形下,其乙烯生产成本也仅为605美元/吨。北美按75%乙烷+25%化工轻油计,在原油价格60美元/桶情形下,其乙烯生产成本为652美元,与中国煤制烯烃生产成本相当。

聚乙烯是乙烯下游最大宗品种,且固体易于运输,是美国和中东地区乙烯进入中国市场的最主要载体。煤制聚烯烃和中东、北美地区聚乙烯产品在中国华东市场的成本竞争情况估算见表5。

根据估算,中东纯乙烷路线聚乙烯产品在华东目标市场具有显著竞争优势;当国际原油价格低于80美元/桶时,中东混合进料聚乙烯在华东市场即具备竞争优势。

当北美乙烷价格维持在0.19美元/加仑时,其乙烷路线聚乙烯产品在华东目标市场具有显著竞争优势;当乙烷价格涨至0.5美元/加仑时,其乙烷路线聚乙烯产品在华东目标市场与煤制聚烯烃产品相当;当国际原油低于40美元/桶时,北美混合进料聚乙烯才能在华东市场具备竞争优势。

总体上看,随着中东和北美地区乙烯工业快速发展,其聚烯烃出口压力加剧,在中低油价情形下(中东产品)或低乙烷价格情形下(北美产品)都将对国内煤制烯烃产品形成冲击

当北美乙烷价格维持在0.19美元/加仑时,其乙烷路线聚乙烯产品在华东目标市场具有显著竞争优势;当乙烷价格涨至0.5美元/加仑时,其乙烷路线聚乙烯产品在华东目标市场与煤制聚烯烃产品相当;当国际原油低于40美元/桶时,北美混合进料聚乙烯才能在华东市场具备竞争优势。

总体上看,随着中东和北美地区乙烯工业快速发展,其聚烯烃出口压力加剧,在中低油价情形下(中东产品)或低乙烷价格情形下(北美产品)都将对国内煤制烯烃产品形成冲击