全国很多省区包括缺水、缺煤和减排指标很难完成的地区,都在规划煤化工项目。但煤化工项目能源利用率较低而“三废”排放较多,且存在着技术风险、市场风险和产业政策风险。

此前一些省区项目建设无序过热,超出了环境承载能力。新型煤化工体量与排放量巨大,需要足够的水资源、煤炭资源保障,还面临国家对地方污染物排放总量指标控制的约束。如今的现实是,全国很多省区包括缺水、缺煤和减排指标很难完成的地区,都在规划煤化工项目。西部地区有煤而往往缺水,某些省份甚至出现“一水多嫁”、与农业和居民争水的现象。一些地区还非法开采地下水,致使地下水位急剧下降。有的地区有水而缺煤,而国家2014年下半年刚刚严禁在煤炭净调入省发展煤制油(气)。此外,雾霾气候也引发公众对煤化工的担忧。新型煤化工相比石油化工和天然气化工而言,能源利用率较低而“三废”排放较多是不争的事实。尤其是二氧化碳的排放,若不加以控制,各地政府完成节能减排任务愈发艰难,我国兑现到2020年碳排放强度下降40%~45%的国际承诺也会难上加难。

再者,新型煤化工存在着技术风险、市场风险和产业政策风险。

技术风险:我国新型煤化工仍处于经验积累阶段。间接煤制油技术支撑系统还没有完全成熟,另外目前工业化示范项目规模仅160~180kt/a,大规模工业化装置存在产能扩大风险;煤制乙二醇在催化剂活性、选择性,催化剂的使用寿命、乙二醇的收率及装置的稳定性等方面仍存在问题;煤制天然气虽然在美国有成功运行经验,但在我国仅有2套装置刚刚投产运行,许多问题仍需在实践中解决。

市场风险:首先,新型煤化工煤炭消耗量大,煤炭成本占产品生产成本比重较高。因此,对煤化工项目来说,能否获得价廉的煤炭资源对于一个项目能否具有经济性具有至关重要的意义。

其次,中东地区具有丰富而廉价的轻烃资源,以其为原料裂解制得的低碳烯烃成本低,由此衍生出的聚烯烃、乙二醇等下游产品即使加上运费、关税等费用仍比国内产品更具竞争力。因此国内新型煤化工产品不仅要面对来自国内石油基产品的竞争,还要应对来自中东产品的竞争。

第三,除煤制油外,其他几种新型煤化工均有大量的在建、拟建项目,这些项目若能顺利实施,行业将产能严重过剩,很可能会步合成氨/尿素、甲醇、二甲醚等的后尘。

第四,国内煤化工产品的市场主要分布在东部沿海地区,尤其是华东和华南,而新型煤化工项目主要分布在西部煤炭资源丰富的地区,将增加产品的物流成本。对于煤制天然气来说,天然气管道是很大的制约因素。

政策风险:首先,现阶段我国有关碳排放和环境保护方面的税还没有征收,一旦起征,将会大大增加煤化工项目的成本。例如,对于煤制油项目,如果实施碳捕集及封存(CCS)技术,其成本将增加15%。若加上环境税、水资源费、西部地区资源开发生态补偿税等,其成本将更高。

其次,地方政府和企业大力发展煤化工项目,但可能会与国家制定的污染物排放和水资源消耗等政策冲突,从而导致项目被取消。

我国在多个新型煤化工领域处于世界领先地位。新型煤化工项目具有投资高,煤炭消耗和水资源消耗大,污染物排放大的特点。我国新型煤化工许多技术在我国甚至在世界上都是首次采用,没有现成的经验可供借鉴。煤炭价格的上涨,主要消费市场物流成本的增加,碳税、环境税的征收等,都将导致新型煤化工成本的增加。未来国内产能大量释放及来自中东低成本的产品都将对项目的经济性带来很大的冲击。因此可以说,新型煤化工仍处于示范阶段,国内暂时还不具备大规模发展新型煤化工产业的客观条件,现在迫切需要的是依靠科技创新建设更高水平的试验示范项目。

同时,动辄几十亿、上百亿的投资使得企业需要承担更多的风险,而国内的很多项目目前运行并不理想。以大唐为代表的项目仍旧在等待业主接盘。多年来,国家各部委发布了一系列煤化工产业政策。分析来看,尽管新型煤化工已经可以复制石化路线的产业链,如煤制油、煤制烯烃、煤制天然气、煤制乙二醇等,但国家确认当前此类项目依旧处于产业化示范阶段。煤化工未来发展方向重点放在了稳步推进已经投产示范装置的技术研究和升级换代上,强调的是适度发展产业规模。这表明,现有新型煤化工技术还不完善,并未达到业界公允替代技术所要求的高效、清洁和低碳,而示范项目实施的目的在于探索和验证科学高效的新技术。

新煤化的发展应该因地制宜、谨慎而行。尽快统筹规划、科学布局、严格准入。在生态环境和资源条件允许的前提下,有序推进示范项目建设。对已投产的运行装置,应即时对能效、资源消耗、“三废”治理进行监督考核,在相关项目经过检验后,逐步进行合理推广。

缓和水煤矛盾 新型煤化工安家更稳妥

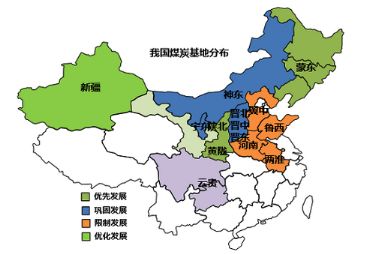

未来发展之中,什么地方才是最适合发展新型煤化工的基地又成为业内争论的话题。煤炭资源和水资源都是煤化工发展必不可少的条件。而在我国,煤炭资源和水资源呈逆向分布特点。煤炭资源储量西多东少、北丰南贫,大型煤炭基地主要集中在北部和西南地区。

也因此,从目前项目发展来看,我国的新型煤化工项目的发展基本集中于中西部地区。据卓创资讯数据统计,在当前已投产的新型煤化工项目中,不仅多数项目建在中西部,而且其规模要普遍高于东部建设项目的规模。比如煤制烯烃有8个项目高达454万吨/年的烯烃产能分布在陕西、宁夏和内蒙古,占总烯烃产能的60%。这些项目从投产开始,便持续维持高负荷运行即便在去年的原油暴跌中,也鲜有停车。煤制油方面,潞安、伊泰、神华、未能和延长全部都在山西、陕西和内蒙;煤制气方面大唐克旗和庆华则分别在内蒙和新疆。

然而,这些地区还有一个共同点,就是水资源短缺。由中国水利水电科学研究院主导完成的《实施最严格水资源红线要求约束煤炭开发利用》课题研究成果对外发布。该课题研究显示,全国14个大型煤炭基地,除云贵基地、两淮基地、蒙东基地水资源相对丰富外,其余基地都存在不同程度的缺水。其中,晋陕蒙宁甘等省区,原煤产量超过全国总产量的60%,而水资源占有量仅占全国总量的4.8%,水资源供需矛盾十分突出;部分地区煤炭开采洗选用水量超过了区域工业用水总量的50%,这对缺水地区水资源供需形势产生了较大的影响。煤炭转化利用相关的火电及煤化工等高耗水行业持续发展,其对水资源的需求难以满足,往往只能挤占生态环境用水,相应的取用排水过程也对区域水资源和水环境形势带来了严重挑战。

因为水资源的问题,甚至往大一点说,因为环保的问题,很多项目都已经受到制约。比如说前面我们提到的陕西蒲城,2015年已经停车两次;比如说苏新煤制气项目,首次环评审批被驳回;再比如青海大美煤制烯烃项目,原计划的煤制烯烃被迫修改成甲醇制烯烃;在行业内拖拖拉拉的中天合创鄂尔多斯项目,也因为水资源问题,整体建设过程也不是那么顺利。所以说,水资源已经对煤化工生产和建设产生了严重制约。

如果我们把之前的做法总结为叫做以煤定位,这么根据目前的挑战,未来的发展方面,我们把它称之为以水定煤。2011年4月公布《关于进一步规范煤化工产业有序发展的通知》,《通知》指出,煤炭净调入地区要“严格控制煤化工产业”,鼓励在水资源充足和煤炭资源丰富的地区发展煤化工。相比之下,我国新疆、贵州和内蒙古3省煤炭资源丰富,且具有相对丰富的水资源,因此这3个省份更适合发展煤化工。

同时,面对能源赋存条件的限制,“十三五”规划的能源生产布局是“五基两带”,即东北、山西、鄂尔多斯、西南、新疆5大能源基地,核电及海上2个能源开发带。其中,14个大型煤炭基地的产煤量占全国煤炭产量的比重在“十三五”期间将达到95%以上。由于煤炭供给过剩,因此对煤炭基地的规划将划分层次,区别对待。优先开发蒙东、黄陇和陕北基地,巩固发展神东、宁东、山西基地,限制发展东部即冀中、鲁西、河南、两淮基地,优化发展新疆基地。新疆基地将在“十三五”之后发挥更大作用。

针对全国煤炭开发的大形势,煤炭企业要合理规划自己企业未来的发展道路。在资金紧张和流动性致胜的时代,对于优先开发的区域,煤炭企业把控好资源开发的节奏、判断准市场变化的步伐至关重要。新疆这块未来将会发挥重要作用的能源宝地,一些有实力的煤炭企业既然已经布局,那就要随时关注国家有关政策和市场动向,选择适合自己的产业路线。总之,那些始终保持敏感的嗅觉、同时掌握资源的企业,一定会走得更长远。

新型煤化工发展首选规模化、链条化和差异化

针对全国煤炭开发的大形势,煤炭企业要合理规划自己企业未来的发展道路。在资金紧张和流动性致胜的时代,对于优先开发的区域,煤炭企业把控好资源开发的节奏、判断准市场变化的步伐至关重要。新疆这块未来将会发挥重要作用的能源宝地,一些有实力的煤炭企业既然已经布局,那就要随时关注国家有关政策和市场动向,选择适合自己的产业路线。总之,那些始终保持敏感的嗅觉、同时掌握资源的企业,一定会走得更长远。

新型煤化工发展首选规模化、链条化和差异化

首先值得一提的是规模化。近几年新煤化发展迅速,其中不乏政府的的积极推动。但与此同时,政府也采取一系列措施来规范新煤化行业的发展,其中有一点就是提高产业项目的准入门槛,像煤制烯烃,发改委规定了CTO新建项目年产能需要达到50万吨/年以上,国家能源局公布《关于规范煤制油、煤制天然气产业科学有序发展的通知》也禁止建设年产20亿立方米及以下规模的煤制天然气项目和年产100万吨及以下规模的煤制油项目。按照要求,年产超过20亿立方米的煤制天然气项目和年产超过100万吨的煤制油项目需报国务院投资主管部门核准。一方面是为了防止行业再度出现过热的无序的发展,另外一方面也是为了防止小型项目的重复建设。同时按照要求,各地申报的示范项目必须符合产业政策相关规定,能源转化效率、能耗、水耗、二氧化碳排放和污染物排放等指标必须达到准入值。而这也使得能够进入该行业的企业都是综合实力较为雄厚的企业。

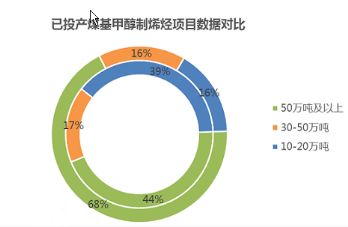

而作为企业,相对比而言,也比较青睐规模化。因为理论上而言,装置产能越大,开工负荷达到一定程度是,其生产的单位成本越低,从而其盈利空间也会有所提升。那么投产的新煤化项目,也基本遵循了这样的一个原则。

比如说煤制烯烃,传统的催化裂化或者蒸汽裂解装置,很多都是在20-30吨/年的规模,而新投放市场的装置在规模方面则有较大的变化,根据卓创资讯的统计,已投产的煤基甲醇制烯烃有8个项目年产能在50万吨以上,其产能达468万吨,占总产能的68%。煤制油方面,前期神华集团和陕西未能的间接液化项目,都是百万吨级别,已经符合国家的准入门槛,而后续在建的如新疆广汇、潞安合成油等项目,都是300万吨、500万吨的规模也可以看出企业对规模化发展的认可。

而作为企业,相对比而言,也比较青睐规模化。因为理论上而言,装置产能越大,开工负荷达到一定程度是,其生产的单位成本越低,从而其盈利空间也会有所提升。那么投产的新煤化项目,也基本遵循了这样的一个原则。

比如说煤制烯烃,传统的催化裂化或者蒸汽裂解装置,很多都是在20-30吨/年的规模,而新投放市场的装置在规模方面则有较大的变化,根据卓创资讯的统计,已投产的煤基甲醇制烯烃有8个项目年产能在50万吨以上,其产能达468万吨,占总产能的68%。煤制油方面,前期神华集团和陕西未能的间接液化项目,都是百万吨级别,已经符合国家的准入门槛,而后续在建的如新疆广汇、潞安合成油等项目,都是300万吨、500万吨的规模也可以看出企业对规模化发展的认可。

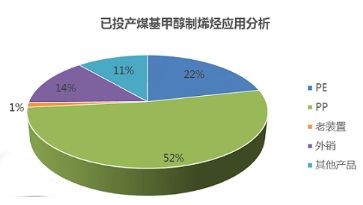

企业尤其是煤炭企业要发展煤化工,不要止步于初级的燃料,初级的燃料只能卖给石化企业,是给别人赚钱。所以规模化之外,应该引导煤化工企业做产业链延伸,企业的抗风险能力也会大。以当前已经投产的18套煤制烯烃项目来看,有86%的烯烃留给企业自用进行下游生产,只有14%的烯烃进行单纯的外销。而这18套项目之中,只有3套项目没有下游配套产品,占总煤制烯烃产能的6.61%,连1/10都不到。

在此轮原油暴跌的过程中,东营瑞昌、齐成华滨以及东营鲁深发因缺乏下游配套深加工装置,整体表现欠佳。虽然近期伴随着原油的回升,其开工负荷略有好转,但整体运行仍旧偏弱。而神华包头、中煤榆林等自有下游配套产品的项目即便油价在接近40美元/桶的时间段,也基本维持近乎满负荷的生产,就连以外采甲醇进行生产的宁波富德和神达化工也是处于稳定生产的状态。可以说,通过增加下游配套装置,对项目进行产业链条式的延伸、组合,不仅仅可以增加企业的利润,也是提高企业风险抵御能力的重要选择。

最后编者认为,产品讲究差异化策略才是企业保全自身甚至更上一层楼的法宝。在第二部分的分析中,我们清楚的了解到当前新型煤化工行业尤其是煤制烯烃行业的结构性产能过剩状态。煤制烯烃目前以生产聚烯烃居多,但其产品以通用料为主,我们可以向高端化产品发展。以PP为例,除T30S、S1003等均聚通用级产品外,很多企业如宁夏宝丰、延长中煤、神华宁煤等都已经开始生产K8003、2240S等共聚产品,而油化工企业如齐鲁石化、茂名石化等企业也逐步开启油箱专用料、地暖管料等产品的研发。同时在塑料产品之外,也可以发展液体化工路线。最大单体项目——原陶氏榆林项目将成为首个示范者。而神华宁煤宁夏宁东项目开启了煤——油——烯烃这样的路线示范,更是值得市场期待。差异化路线行走,以多元素的发展来填补产品空白、优化产品结构将是未来企业生存及发展的不二法则。

2015年已投产新型煤化工项目统计

从目前在建项目的情况来看,基本上符合前文论述。身负国家战略及经济重任的新型煤化工项目仍将继续发展。2015年,神华榆林、青海盐湖、阳煤恒通等煤制烯烃项目及山西潞安、阳煤化工等煤制油、煤制乙二醇项目将陆续投产。煤制烯烃受前期发展因素影响,仍将是今年新型煤化工扩能的主力。就项目分部来看,多数项目还是分布在陕西、内蒙等地。而受此种地域分布的影响,便于运输的聚烯烃项目仍将是业主选择下游配套的重要着力点。相对应的,将新增369万吨烯烃产能,其中PE新增产能在85万吨,141万吨PP,在未来为聚烯烃行业扩能构成中看,煤制烯烃依旧是其主要来源。

在未来的规划之中,单纯以在建项目计算,到2017年,将新增1417.3万吨的煤制烯烃,其中包含506万吨的PE及578万吨的PP。另有992万吨的拟建煤制烯烃产能,当然,编者认为,在当前的政策形势下,在示范化先行的驱动下,其中某一部分项目会无疾而终。但保留下来的项目仍然会为市场带来比较大的产能投放,继而继续冲击当前的市场格局。

最后,编者想说,编者并不否认当前新型煤化工的发展确实还存在很多问题:环保问题、技术问题、产品结构问题等等等等,但任何一个行业的成长都需要经过思考的过程,突破瓶颈之后的发展才最绚丽。政策由热转冷进而趋于理性,企业由盲目迈向谨慎继而怀抱希望。身在寒冬,心向暖阳便是当前新煤化行业最恰当的描述。套用前期国家能源局讲的一句话,未来的新型煤化工发展将是:不能停止发展、不宜过热发展、禁止违背规律无序建设。而编者要说,建设不易,经营不易,且行且珍惜。

文章链接:中国环保在线 http://www.hbzhan.com/news/detail/dy98480_p3.html