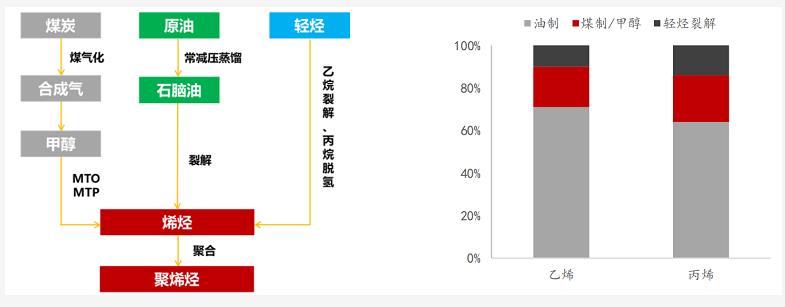

目前,烯烃的主要制取方式包括油制(以石脑油裂解为主)、煤制(含外购甲醇)和轻烃裂解三大类。长期以来,石脑油裂解工艺一直是制备烯烃的主流路线。

然而,美国页岩气革命和中国现代煤化工的崛起带动了非油制产能的快速扩张。在全球范围内,轻烃裂解由于具备工艺流程短、产品收率高、经济性强、污染小等优势,产能占比显著提升。据 IHS 统计,2019 年全球轻烃裂解份额已与油制路线基本相当。

国内方面,由于轻烃资源不足,轻烃裂解处于起步阶段,烯烃产能以油制为主,煤制为辅。

图 聚烯烃制取流程示意图(左)、国内烯烃制取路线产能占比(2020 年)(右)

我国的资源禀赋决定了发展煤制烯烃工艺是保障能源安全和化工材料供给的重要措施。煤制烯烃工艺先通过煤气化、合成气净化合成甲醇,再通过甲醇的进一步反应实现烯烃分离,主要包括 CTO(兼顾乙烯丙烯)、CTP(主制丙烯)工艺,广义上还包括外购甲醇路线(MTO、MTP)。

据统计,近十年全国已投产的煤制烯烃项目共有 34 个(含外购甲醇制烯烃),总产能近 1600 万吨/年。其中,CTO 装置主要位于靠近煤炭原产地的西北地区,外购甲醇制烯烃则主要集中于华东沿海地区,但由于价值链较短,盈利能力显著低于其他生产工艺,产能相对有限。

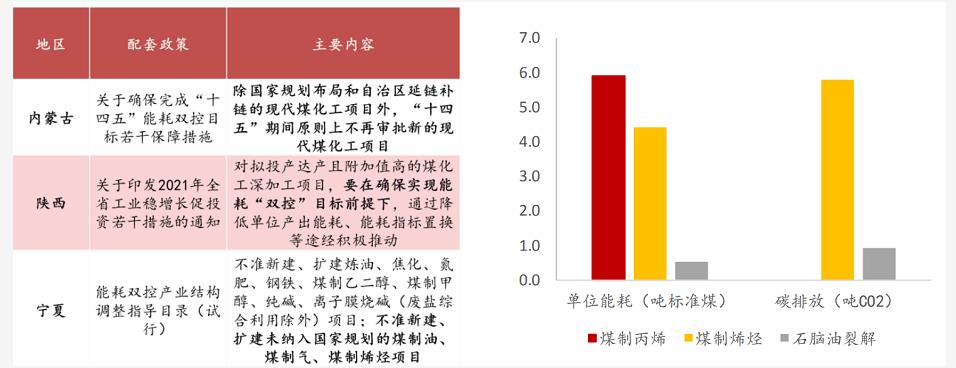

随着“双碳”政策的进一步落实,煤制烯烃的发展将受到资金和政策两方面的制约,扩能步伐趋缓。

1、资金方面,相比于大型炼化一体化项目,煤化工项目单位产能投资大,年产能 60 万吨以上项目的建设成本约190亿元,是石油炼化单位产能投资的5-10倍。

受高昂的固定成本所限,煤制烯烃项目规模普遍不大(产能一般在60万吨/年以下),产品结构相对单一,存在同质化竞争。

2、政策方面,各产业示范区的能耗指标及碳减排把控力度持续加大,而煤制烯烃的煤耗指标巨大,工艺过程的碳排放也不理想,因此新增项目审批极为困难,未审批或建设的项目落地投产存疑。据卓创资讯统计,“十四五”期间煤/甲醇工艺占烯烃新增产能比例仅为 10%左右。

图 现代煤化工主产区所在省份相关限制政策(左)、煤制烯烃项目的能耗及碳排放情况(右)

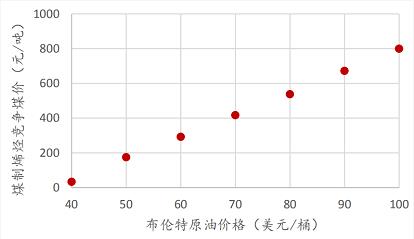

对于现存的煤制烯烃企业而言,成本优势是影响竞争力的关键。根据中国神华近期的测算结果,当国际油价超过60美元/桶时,煤制烯烃项目基本具有成本竞争力;如按煤化工一体化方式布局,将煤价控制在200元/吨以下,则国际油价在50美元/桶时即具有竞争力。

因此,在当前煤炭保供稳价而油价持续上行的背景下,具备煤炭资源的煤制烯烃龙头的盈利空间显著提升。但长期来看,煤制工艺的扩产空间已十分有限,现存企业未来的竞争力除了依赖于煤 -油价格差形成的成本动态博弈之外,还将取决于降碳技术的应用情况(如搭配可再生能源电解水制氢实现煤气化过程中的氢气补充,降低碳排放)。

图 不同油价下煤制烯烃项目对应的竞争煤价

轻烷裂解工艺优势明显,原料稳定性成为发展关键

轻烃裂解工艺主要包括乙烷裂解制乙烯和丙烷脱氢制丙烯(即 PDH 项目)。与传统的油制工艺相比,轻烃裂解的目标产品收率更高,还能副产高纯氢气,已被视为降低石油依赖及行业能耗的重要途经之一。

《2030 年前碳达峰行动方案》也明确提出,“调整原料结构,控制新增原料用煤,拓展富氢原料进口来源,推动石化化工原料轻质化”。因此,国内轻烃裂解项目的发展势头十分迅猛,也涌入了许多不具备原油加工能力的新玩家。轻烃裂解工艺所用到的乙烷和丙烷一般来自于凝析液含量高的湿性油田伴生气(天然气的其中一个种类,与甲烷含量高的干气相对应),但我国相关资源缺乏,轻烃供给能力不足,绝大多数项目的原料资源需依赖进口。所以,原料的供给稳定性是轻烃裂解的发展关键。

图 轻烃裂解与石脑油裂解工艺的产品分布(以质量分数计,%)

1.乙烷裂解制乙烯

根据中石油经研院的数据统计,国内目前共有16个项目(含在建及规划),合计产能接近2000万吨/年,已有4个项目投产,包括卫星化学、新浦化学、中石油兰州石化和中石油独子山石化。

其中,中石油的两套项目立足于本土长庆和塔里木油田丰富的天然气资源实现了乙烷的自我供给,卫星化学、新浦化学则需采用进口资源。而其余规划项目建设尚未有明确进展,落地存疑,主要原因在于乙烷进口资源的落实、超大型乙烷运输船(VLEC)的租赁及出港设施保障等问题。

与此同时,乙烷供应来源单一也是隐患。现阶段美国是世界上唯一大规模出口乙烷的国家,贡献了中国 95%的进口资源。尽管美国需要扩大出口以消化乙烷产能的需求与中国加快发展原料轻质化是相匹配的,但未来中美关系的不确定性可能会提高项目的运营风险。

2.丙烷脱氢制丙烯(PDH项目)

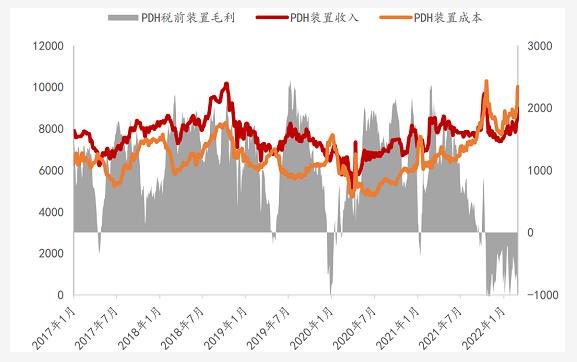

与乙烷裂解制乙烯相比,国内 PDH 装置的规模更为庞大。由于丙烷进口来源相对多元(中东各国合计占比超过50%)、盈利性较好、政策审批难度和投资强度均较传统石化项目更低等因素,近几年 PDH 的投资规模一直呈现爆发式增长,已成为丙烯扩产的主要工艺路线。

根据评估机构 Argus 的统计,截止2021年底,国内共投产了19个PDH项目,合计产能突破1000万吨/年,“十四五”末有望实现产能翻番,将超过煤制工艺成为第二大丙烯来源。

不过,随着国际能源价格的上涨和中国丙烯产能的大规模释放,进口丙烷的价格持续走高,PDH项目的利润已受到明显挤压,对在建及规划项目的投资意愿和投产进度将产生一定的抑制。

目前来看,布局PDH项目的企业主要分为三类:一是为满足自身原料需求的丙烯产业链企业(如万华化学、卫星化学);二是以PDH项目切入石化产业链实现业务转型的综合型化工企业(如东华能源、金能科技);三是为炼化装置提供配套的新兴民营炼化及传统炼厂。

如果成本优势持续维持在低位水平,志在以PDH项目实现高盈利和业务转型的企业将面临较大冲击。

这主要是因为这类企业缺乏其他原料发展差异化能力,下游配套以均聚聚丙烯为主,品类较为单一,在聚丙烯供给较为宽松的环境下抗风险能力偏弱。对这类企业而言,开发副产氢的利用价值,延伸氢能源产业将是其未来的主要转型方向。

图 国内 PDH 工艺毛利变动情况(元/吨)

总体来说,不同于煤制烯烃工艺,轻烃裂解严格意义上并非完全是油制路线的替代工艺,炼厂也可以配套相关项目与现有装置形成互补。

一方面,炼厂配套的灵活进料裂解系统同样具备加工乙烷的能力(大型乙烯裂解装置可通过多台裂解炉同时加工液体和气体原料);另一方面,PDH 装置可为原有装置补充丙烯和氢气。

因此,从长远发展的角度看,如果布局轻烃裂解的新玩家缺乏足够的下游市场支撑,则其抗风险能力将备受考验。与之相比,具有原油加工能力的炼厂往往规模更大、产业链更长、产品线更为丰富,盈利稳定性和抗风险能力可能更具优势。

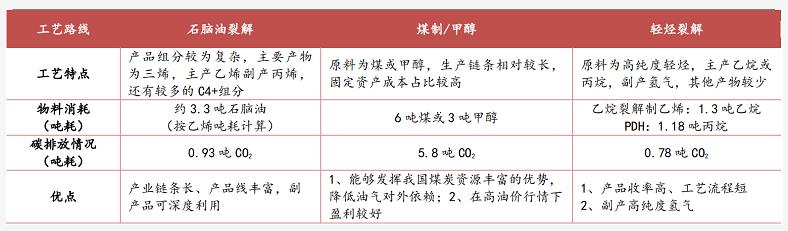

图 烯烃三大类制取工艺对比