中国石油海外勘探开发公司

石油天然气化工作为产品转化途径历经几十年的发展,形成了一套完整的价值链体系。甲醇是天然气化工主要的产品之一,具有燃料和化工基础原料双重属性。作为燃料,甲醇可与汽油混合,生产M15,M30等车用燃料,也可作为船用、锅炉用燃料;作为化工原料,甲醇可以用来生产传统的甲醛、二甲醚等化工产品,2008~2013年间,因油价高企,甲醇裂解制烯烃(MTO)作为甲醇下游产业新用途逐步兴起并形成一定规模。

甲醇合成及精馏工艺成熟,主要有 Davy 公司技术、Lurgi公司技术和Topse公司技术。以甲醇为基础的“碳—化学”经济作为一种成熟的天然气资源的价值提升方式再次受到广泛重视。低油价下天然气资源迫切需要将天然气转化为附加值更高的产品。中国以煤为原料制甲醇居多,多位于西北内陆地区,运输到华东沿海地区需支付高额的运费,只有在煤炭价格非常低的情况下,才具有和进口甲醇竞争的优势。以天然气为源头的甲醇工艺相对于以煤为原料的甲醇工艺具有能耗低、低污染的特点,天然气制甲醇非常据有竞争力。

1 全球甲醇市场供需现状

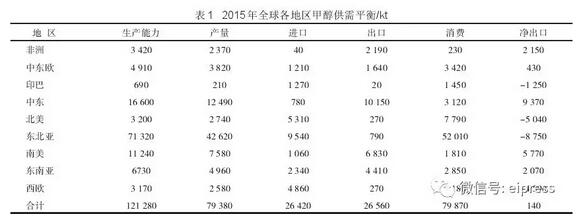

2010~2015年,在中国煤化工和北美页岩气产业快速发展的影响下,全球甲醇的生产能力由0.8亿t/a持续增至1.2亿t/a,而期间需求的增速低于产能增速,甲醇装置的平均开工率 70%。2015年全球各地区甲醇供需平衡数据见表1。

由表 1 可见,全球甲醇市场 2015 年合计销量79 380 kt,平均开工率65%,其中,主要供应地区是中东、南美、东南亚,东北亚地区,其次是北美和西欧。东北亚是主要消费区域和主要生产区域,其产能占全球产能的58%,其次是中东,占全球产能的 14%,南美,占全球产能 9%。从净出口角度,中东和南美产量大部分用于出口,自身消费量不大。

预计到2020年前全球50%的消费需求增长将来自中国,北美地区的贡献率仅为2.6%,意味着北美将再度成为甲醇净出口国,并成为中国和西欧等国家和地区重要的甲醇进口来源,欧洲、南美等地区未来需求增长不显著。此外,中东地区的甲醇产能几乎都来自伊朗,伊朗在国内消费增长的情况下,仍将成为甲醇出口的主要增长源。2015 年全球甲醇合计贸易量 26 420 kt,其中,中国进口了 5 540 kt,占东北亚地区总进口量的58%,其次东北亚进口国还有日本、台湾和韩国。

中国主要甲醇的海外供应来自于中东和东南亚,欧洲主要的甲醇海外供应来自俄罗斯、中东、埃及、特立尼达及赤道几内亚,美国甲醇主要海外供应来自于加拿大、特立尼达。

2 中国甲醇市场供需现状

2015 年我国甲醇产能略有增加,总产能达到80 260 kt/a 规模以上的企业有 217 家,有效产能约70 000 kt/a,占比超过全球的一半。现有甲醇装置主要集中在华北、华东、西北地区,其中宁夏、内蒙古包头、陕西榆林等地均占比较大。虽然我国整体甲醇生产能力大于需求能力,但因地域分布不均,主要集中在西北地区煤资源丰富的地区,外运到中国甲醇主要消费东南地区运费成本高,因此,中国需要进口5 000 kt/a以上的甲醇。

2015年我国甲醇原料结构中,煤占71%,天然气占 15%,焦炉气占 14%,即我国甲醇主要以煤为主,天然气制甲醇受国家限制天然气化工利用政策的约束,占比较小。2015年,我国甲醇消费中MTO/MTP(甲醇制烯烃/甲醇制丙烯)的消耗量占 36%,甲醛占 17%,甲醇汽油占15%,二甲醚占11%,冰醋酸占6%,MTBE占4%,其他占10%。

2016~2020年,受产能过剩严重和国家淘汰落后产能制约,新增甲醇产能将有所放缓,预计将新增甲醇能力22 300 kt/a,新增甲醇产能80%为煤制烯烃项目配套能力。未来,随着合成氨/尿素市场过剩,联醇装置的效益预计进一步下滑,同时用于常压气化炉的无烟煤进一步紧缺,这类规模小的装置面临关闭,未来天然气制甲醇装置的运营压力越来越大,部分装置可能会退出市场。而焦炉气制甲醇则受炼焦装置的开工负荷影响,本身规模小,未来中国甲醇装置将朝着大型化方向发展。预计 2020 年总产能约 101 100 kt/a,2025 年将达到 115 100 kt/a。总体处于过剩态势,但随着落后装置的淘汰,装置开工率将有所提升。

供需平衡上,由于甲醇生产的地区性不平衡和价格成本竞争力因素,沿海地区甲醇生产装置成本竞争力较差等因素,未来国内仍将大量进口。未来5 a新增甲醇产能看,主要新增产能分布于中国西北、华北、华东地区,东南沿海及西南地区没有新增产能,是未来国内甲醇进口的主要市场。

3 MTO/MTP项目成本与传统石脑油裂解制烯烃成本竞争力分析

MTO/MTP在甲醇需求中占比显著,2015年,占比 36%。国内目前有 16 套 MTO 装置,其中 8 套是和上游甲醇生产一体化的装置(以煤为原料的甲醇及裂解联合生产装置),其余 8 套是独立的 MTO装置,需要外采甲醇。预计未来将再建 7 套 MTO装置。估计到2021年,用于MTO 的甲醇需求量将有37 000 kt,可生产丙烯和乙烯10 000 kt。

结合历史油价数据和MTO/MTP成本以及传统石脑油裂解制烯烃的成本的分析和研究,可知当国际油价在60~65美元以上时,传统的石脑油裂解制烯烃成本上将无法与 MTO/MTP 路线竞争,随着油价稳定在60美元以上时,独立的 MTO/MTP 将迎来一轮新的发展热潮,甲醇的需求量将随着国际油价的缓慢回升,出现较为显著的增长。

4 不同原料生产甲醇的成本竞争力分析

以天然气或煤为原料的甲醇生产成本差异较大,原料成本在整个甲醇生产成本中所占比重显著。国内新建甲醇装置1 000 kt的规模,当煤价格为 30~44 美元/t,生产成本约 220~232 美元/t,内蒙古包头至华东地区陆路运输距离为2 000 km,运费约为 147 美元/t,甲醇运到华东地区成本价约为367~377美元/t。

以华东地区市场以天然气为原料的甲醇的单位成本为 125~240 美元/t,而以煤为原料的甲醇运输至相同地区的单位成本为 367~377 美元/t,二者差异范围约为 130~240 美元/t。

可见,国外天然气为原料的 100 kt 规模甲醇生产成本与国内西北部地区以煤为原料的甲醇成本价格相比是有显著优势的。由于国内对天然气甲醇政策的限制(禁止新建或扩建以天然气为原料生产甲醇及甲醇生产下游产品装置;禁止以天然气代煤制甲醇项目—天然气利用政策〔2012〕),国内低成本天然气生产甲醇能力受限,为海外天然气为原料的低成本甲醇项目带来了发展的机会。

5 天然气生产甲醇利于提升上游天然气资源价值

天然气区块开发需要提前谋划做好顶层设计。低油价下,天然气资源直接作为产品销售价值很难充分体现。专业机构认为亚洲市场天然气未来 5~10 a 整体供过于求。为此,迫切需要开辟新途径提高上游资源的价值,保证上游资源价值实现。借助下游化工综合投资开发,将有利于化解低油价矛盾,分散上游开发风险和提高项目抗风险的韧性。

结合中型规模天然气区块,采用不同方案进行对比研究,结果表明甲醇方案从投资效益角度有利于提升天然气的价值,要做好区块开发、湿气处理、管道输送和化工利用一体化方案研究。从市场角度,天然气生产甲醇的主要目标市场应为亚洲。当油价>60美元/桶时,国内MTO/MTP因成本优势,将增加对甲醇的需求。

6 结束语

中型天然气区块如采用天然气液化方案,因无法实现规模效应,单位成本无法与大型 500 kt/a天然气液化项目竞争。上下游一体化方案借助国内成熟的国产化化工装备可有效降低投资,促进下游装备输出和专业技术人才的智力输出,符合中国石油坚持以效益为中心,谋求合理回报的原则,在有需求的重点资源国配套发展炼化业务,充分发挥其“杠杆效应”,撬动上游业务,有效发展天然气及LNG业务的整体策略。甲醇作为化工基础原料,可生产多种下游化学品,为完善中国石油在下游的产业链布局、增加产品附加值、提升一体化项目效益和质量具有重要的现实意义。