近年,在大量煤/甲醇制烯烃,丙烷脱氢制丙烯,混烷脱氢项目投产的背景下,中国丙烯产能增速明显超过乙烯,而中国乙烯需求量及供需缺口远大于丙烯。2016年,中国乙烯产量为1781万吨,当量缺口达到2000万吨,较2006年增长155%。如此巨大的供需缺口成为企业青睐乙烯项目的主要因素之一。

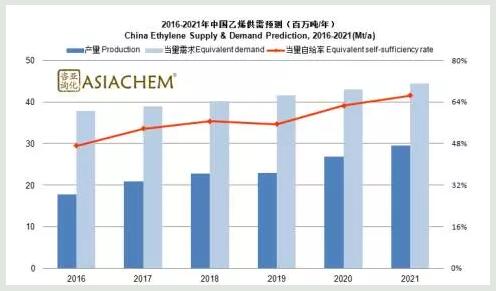

在新一轮以民营化工企业为主掀起的乙烷裂解制乙烯项目投资热潮的当儿,企业也因利润等驱动而大举布局实施煤化工和传统石化烯烃项目。亚化咨询预计,到2021年中国乙烯产能将达到3700万吨,较2016年增长87%,乙烯当量需求达到4400万吨左右,当量缺口约为1500万吨,乙烯自给率将从目前的47%提升到66%左右,届时乙烯市场依然存在巨大的缺口。

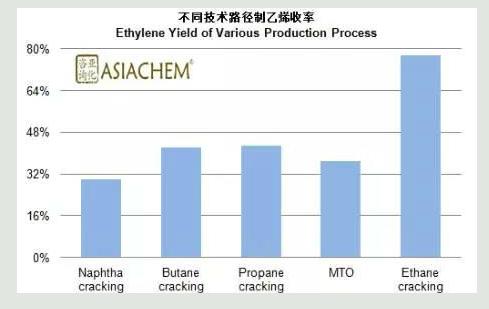

在不同的原料和生产工艺下,乙烯产率存在较大差异。以乙烷为原料,裂解得乙烯产率最高,同时副产大量氢气;以甲醇为原料,经过MTO路线制得的乙烯和丙烯的产率之和较传统石化路线高,丙烯与乙烯的产率之比最高可达1.8;以石脑油、汽油等为原料裂解生产乙烯的产率并不高,但副产品较为丰富。

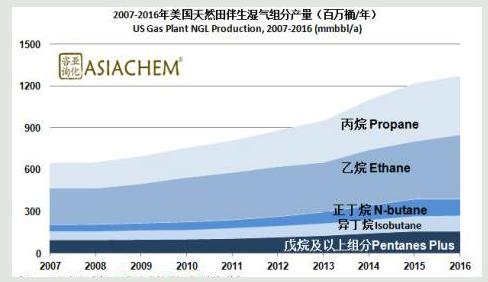

众所周知,美国页岩气革命的成功助推了该国天然气凝析液产量的增长。乙烷作为凝析液中含量最大的组分,产量增长十分强劲。2016年美国乙烷产量为4.6亿桶,约合2300万吨,较2015年增长11.2%。伴随页岩气产量的增长,预计到2020年,美国乙烷产量将翻一番,达到9亿桶(4500万吨)。

美国已连续三年净出口乙烷,2016年出口量达到3427万桶(约170万吨)。预计2020年可供出口的量将达到1000万吨左右,刨去届时出口加拿大,西欧和印度的约700万吨的量,仍有一定余量可供出口至包括中国在内的全球其他地区。而配套出口终端,大型乙烷运输船等的建设,将为此提供保障。

美国已连续三年净出口乙烷,2016年出口量达到3427万桶(约170万吨)。预计2020年可供出口的量将达到1000万吨左右,刨去届时出口加拿大,西欧和印度的约700万吨的量,仍有一定余量可供出口至包括中国在内的全球其他地区。而配套出口终端,大型乙烷运输船等的建设,将为此提供保障。

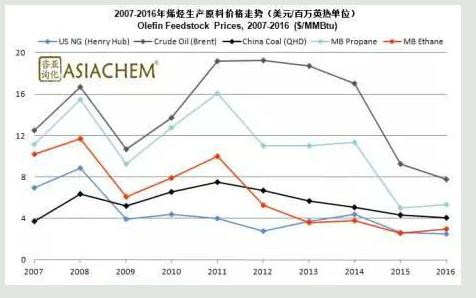

不同于丙烷,美国乙烷99%以上是提取自天然气,乙烷价格的波动基本与天然气保持一致。供应过剩的局面导致美国天然气价格低位徘徊,也使得乙烷价格持续下降,并长期处于低位,美国乙烷裂解制烯烃成本优势凸显。即使在目前中国煤价低位运行以及国际油价低迷的情况下,乙烷裂解也是颇具成本竞争力的烯烃生产路线。

亚化咨询统计显示,目前中国包括已经布局和正在开展前期论证的乙烷裂解制乙烯项目达十多个,乙烯能力多在65万吨和百万吨级。根据项目进展和规划,将有2-3个乙烷裂解制乙烯项目在2020年之前投产。部分项目计划采购国内炼厂副产乙烷/丙烷资源,同时采购进口美国乙烷的方式,实现原料来源的多元化。随着拟在建项目的落成,继煤/甲醇制烯烃之后,中国的乙烯市场格局迎来了又一场巨震。

乙烷裂解制乙烯是一项成熟的技术,具有成本低、收率高、污染小等优点。乙烷可以用于替代石脑油裂解装置原料,满足新建乙烷裂解项目原料需求。继美国页岩气副产丙烷大规模出口中国,用于沿海地区丙烷脱氢项目之后,美国乙烷远渡重洋来到中国,再次为中国的烯烃和石化原料带来创新和变革的预期正一步步成为现实。

目前来看,对于绝大多数正在进行论证乙烷裂解项目的企业,普遍担忧未来乙烷价格变动,原料保障等问题,可能会带来的项目生产成本不可控和装置能否稳定运行等风险。亚化咨询建议如下:1.争取与国际供应商签订长期供应合同,采取联合采购、履约担保等方式保证乙烷价格稳定;2.适度控制项目规模,原料来源多元化;3.增加仓储能力,或将仓储服务外包;4.与有实力的贸易商合资建设项目。