此外,天津渤天化工耗资290多亿的搬迁项目正式启动,将搬迁到南港工业区的渤化南港基地,未来将建设2套180万吨甲醇制烯烃项目,以及配套的下游装置,包括环氧丙烷、苯乙烯、PVC等。

另一方面,在当前价格体系下,MTO项目的盈利性却不容乐观。2016年3月初消息,浙江兴兴甲醇制烯烃(MTO)装置于3月3日起正式停车。亚化咨询获悉,浙江兴兴MTO装置停车的主要原因是,原料甲醇价格升高而下游产品价格不高,现阶段生产处于亏损状态。

根据亚化咨询的定义,与西北地区主流的煤基甲醇制烯烃(CTO)项目相比,浙江兴兴是独立MTO项目—甲醇原料全部外购。资料显示,浙江兴兴MTO的下游产品为30万吨/年乙烯和39万吨/年丙烯,乙烯供给三江化工环氧乙烷/乙二醇项目,丙烯直接外售。

亚化咨询数据显示,进入2016年以来甲醇价格有上升的趋势。1月份,华东地区甲醇均价为1767元/吨,2月下旬,甲醇价格上升至1800-1900元/吨区间。进入3月,甲醇价格已超过1900元/吨。

根据亚化咨询的技术经济模型测算,一个180万吨/年甲醇制70万吨/年独立MTO项目,当甲醇原料成本为1900元/吨时,吨烯烃成本为5950元/吨。而2月,韩国FOB丙烯价格584.7美元/吨(折合人民币3797元/吨),东北亚CFR乙烯价格920.6美元/吨(折合人民币5979元/吨)。在此价格下,以乙烯和丙烯单体为产品的MTO项目已无法盈利。

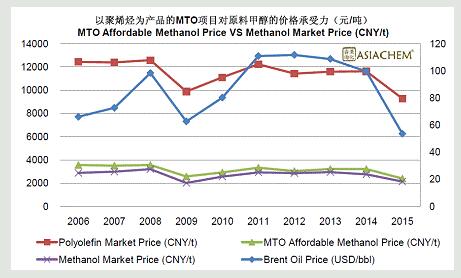

2006-2015年间,年度Brent油价变化区间约为50-120美元/桶,年度聚烯烃(聚乙烯和聚丙烯)均价变化区间约为9000-13000元/吨。以华东地区甲醇原料价格估算,甲醇制聚烯烃项目均可以实现盈利。

MTO项目盈利水平的关键在于甲醇原料市场价格和聚烯烃产品市场价格。以2月份为例,华东地区聚烯烃均价8490元/吨,在甲醇价格1900元/吨情境下,甲醇制聚烯烃约有600元/吨盈利。

与MTO相似,对原料价格变化敏感度高的PDH项目同样也面临原料价格升高的压力。丙烷脱氢项目盈利水平的关键在于丙烷-丙烯价差。亚化咨询测算,当进口丙烷与进口丙烯差价小于133美元/吨时,进口丙烷制丙烯不如直接进口丙烯经济性更好。从2006到2014年,中国进口丙烷和丙烯的平均价差在500美元/吨左右,PDH盈利性相当好。2015年丙烯价格大幅下滑,丙烷和丙烯平均价差缩小至239美元/吨,PDH盈利性大大削减。

亚化咨询认为,在原料价格无法锁定,且下游产品价格波动的情况下,独立的石化项目通常会面临巨大的风险敞口。兴兴MTO只是眼前的一个案例,大约十多年前,东南沿海的进口苯乙烯制聚苯乙烯项目已有失败的先例。

亚化咨询建议,要提高MTO项目的竞争力,必须增加MTO项目的一体化程度,有两个方向“上游一体化和下游一体化整合。西北地区的煤制烯烃项目,采取的是原料-产品的上游一体化模式。未来沿海MTO项目,必须采取下游一体化模式,尽可能延长产品链,并且发展高附加值产品,以增强抗风险能力。